こんにちは、ぽんとんです。

新興国債券インデックスについて、いろいろなところでチャートやリスクリターンの数字なんかを見ていると、「意外に良い成績だなぁ、これなら投資してみても面白そう」って思う時がよくあります。

でもサイトや商品によっては、「これは投資するに値しないでしょ」って思うデータもよくみかけます。

見るときの気分によって印象が違うのかなぁ、というわけでもなさそうなので、ちょっと調べてみました。

結論から言うと、”米ドル建て”と”現地通貨建て”の2つインデックスがあって、この2つは過去の成績が大きく違う、ということが見えてきました。

投信で比較してみた

”米ドル建て”と”現地通貨建て”の2つの新興国債券インデックスを、野村アセットマネジメントのDC専用投信で比較してみます。

米ドル建て

「野村新興国債券インデックスファンド(確定拠出年金向け)」(01317087)

インデックス:

JP モルガン・エマージング・マーケット・ボンド・インデックス (EMBI)・プラス(円換算ベース)

現地通貨建て

「野村DC新興国債券(現地通貨建て)インデックスファンド」(01311119)

インデックス:

JPモルガン・ガバメント・ボンド・インデックス-エマージング・マーケッツ(GBI-EM)・グローバル・ディバーシファイド(円換算ベース)

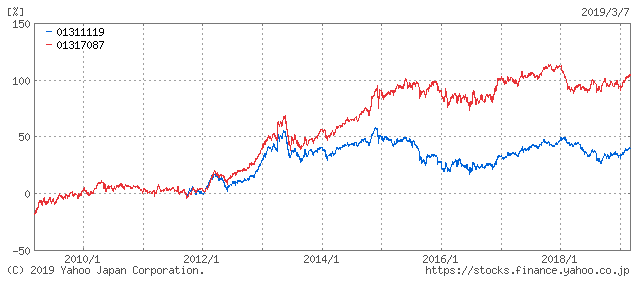

※YAHOO!JAPANファイナンスのサイトより

青の現地通貨建てのほうは、設定日が2011年9月22日なのでそこが0%となるチャートの比較になります。

この期間でみると青の現地通貨建ては横ばいでイマイチですが、赤の米ドル建ては右肩上がりなので、積み立てしても面白いかもと思えてきます。

Yahoo!ファイナンスのチャートのため、分配金再投資は考慮されていません。

分配金再投資が反映されるとどうなるかは気になるところですが…。

米国ETFでも比較してみた

次にドル円の影響もない米国ETFでも比較してみます。iシェアーズのETFです。

米ドル建て

「iシェアーズ J.Pモルガン・米ドル建てエマージング・マーケット債券ETF」(EMB)

インデックス:

J.P. モルガン・エマージング・マーケッツ・ボンド・インデックス (EMBI)・グローバル・コア・インデックス

現地通貨建て

「iシェアーズ J.Pモルガン・現地通貨建てエマージング・マーケット債券ETF」(LEMB)

インデックス:

JPモルガン・ガバメント・ボンド・インデックス-エマージング・マーケッツ(GBI-EM)・グローバル・ディバーシファイド、キャップ15%フロア4.5%

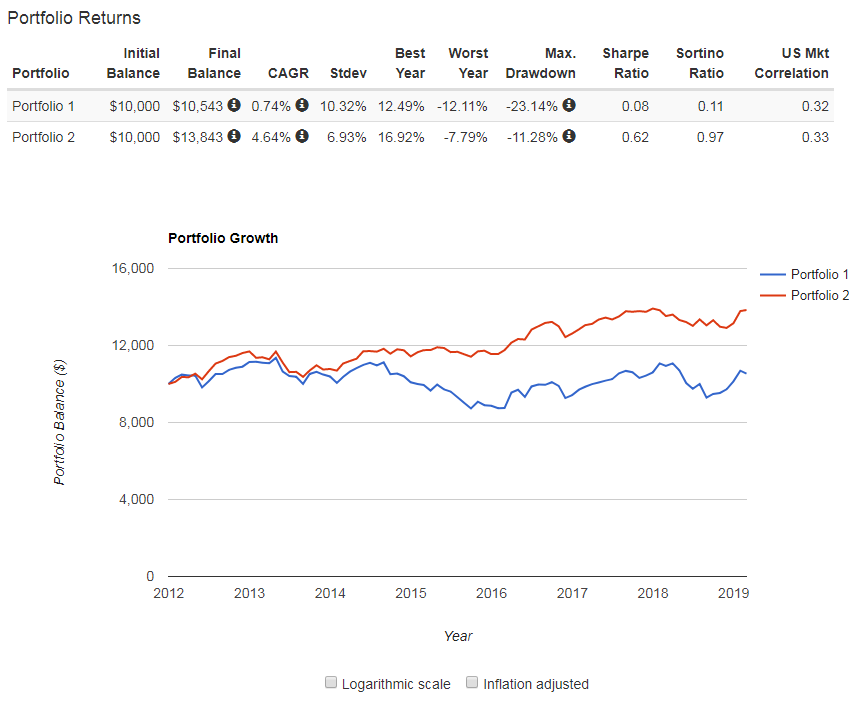

青の現地通貨建てのほうは設定日が2011年10月18日なので、同年11月以降のグラフになります。

今度は分配金再投資は反映されています。

こちらでもやはり青の現地通貨建ては横ばいで、赤の米ドル建ては右肩上がりですね。

リターンもシャープレシオも米ドル建てのほうが圧倒しています。

この両者は同じ新興国債券といっても、もはや別物ですね。

あくまでこの期間内だけでの比較ですが…。

もし新興国債券インデックスに投資するのなら米ドル建てのほうに投資したいものです。

ただ軽く調べてみた感じですが、日本のインデックス投信はどういうわけか現地通貨建てが多いようですね。

米ドル建ての投信があったとしても、為替ヘッジが付いているものばかりでした。

米ドル建てで為替ヘッジが付いていないのは、前述の野村のDC専用投信のほか、下記の国内ETFがありました。

「NEXT FUNDS 新興国債券・J.P.モルガン・エマージング・マーケット・ボンド・インデックス・プラス(為替ヘッジなし)連動型上場投信」(2519)

新興国株とも比較してみた

ついでに、米ドル建て新興国債権(前述のEMB)と、新興国株ETFの「iシェアーズ MSCI エマージング・マーケット ETF」(EEM)とも比較してみました。

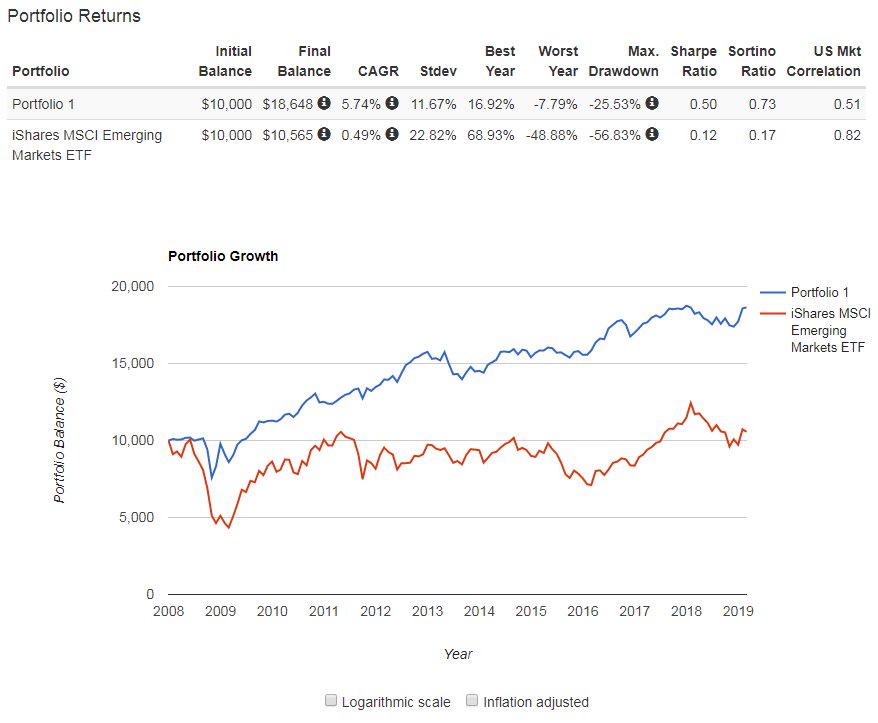

まずはリーマンショック直前くらい(2007/10)からバックテストです。

青:米ドル建て新興国債券ETF(EMB)

赤:新興国株ETF(EEM)

赤の新興国株はいまだに米ドル建て新興国債券を超えられていませんね…。

こうみると株はぜんぜんですね。

次にリーマンショック後の株の大底付近(2009/3)からのバックテストです。

青:米ドル建て新興国債券ETF(EMB)

赤:新興国株ETF(EEM)

この期間で切り取れば、赤の新興国株は米ドル建て新興国債券より常に上にいます。

ただ、大きく引き離しているかと言うとそうでもなく、米ドル建て新興国債券にくっついたり離れたりという感じです。

これらを見ると、新興国株より米ドル建て新興国債券のほうがシャープレシオは圧倒的に高く、リーマンショック時にも債券ならではの下落耐性もあったようです。

もし自分のポートフォリオに新興国の成分が欲しいなぁと思ったら、株より米ドル建て債券のほうがいいなぁと思いました。

では本日はこれにて。

▼▼ブログランキングに参加しています。応援いただけると励みになります。

![]()

にほんブログ村

※当ブログで紹介した銘柄は、売買を推奨するものではありません。

また過去の成績が良いからと言って将来も同様に良い成績になるとは限りません。

実際の投資行動にあたっては、ご自身の判断にて行ってくださいますようお願いいたします。