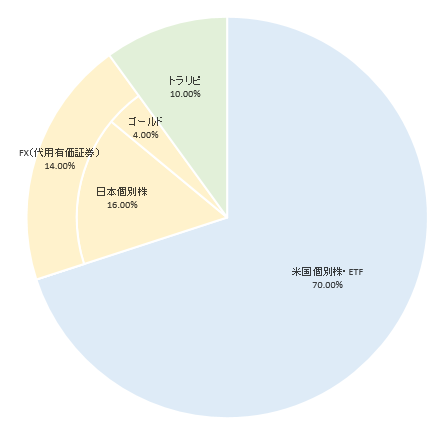

2021年1月時点での目標アセットアロケーションです。

今まで何度も何度も投資対象を変え、いろいろ模索してきましたが、現時点ではここに行きつきました。(またすぐに変更するかもしれませんが。)

『米国株チーム』『代用有価証券チーム』『トラリピチーム』の3つのチームに分け、それぞれ証券会社や口座も分けています。

『代用有価証券チーム』においては後述の方法で2階建ての投資を行うため、全体で114%の資金を運用することになります。

米国株チーム

このチームはSBI証券の外国株口座で、主に米国の個別株とETFを投資対象としていきます。

一般NISAも活用していきます。

債券代わりとして公益セクターに15%程度振り分け、残りの55%程度はなるべく色々なセクターに分散していきます。GAFAMやハイテクに偏らないようにしていきたいところです。

代用有価証券チーム

このチームではauカブコム証券の口座にて、日本個別株とゴールドを投資対象としていきます。さらにそれらを担保に代用有価証券のサービスを利用しFXにも投資します。

このサービスは株や投資信託を担保に、その評価額の70%をFXの証拠金として流用できるものです。これにより資金を二重に使うことができるため、管理さえしっかり行うことが出来れば資金効率が非常に高まります。

日本個別株部分

日本個別株はボラティリティが高いため、今まで何度も痛い目に遭っています。

そのためなるべく少量ずつ多くの銘柄に分散したいと思っており、多少手数料が高かったり売買タイミングが限られるデメリットはありますが単元未満株を購入していきます。

もし再び痛い目に遭った場合は、この部分をインデックス投資に切り替えるかもしれません…。

ゴールド部分

東証ETFや投資信託を購入します。

担保部分全体のボラティリティを抑えるため、日本個別株のクッションの役割を担ってもらいます。

FX(代用有価証券)部分

ここでのFXは手堅く行きたいため、基本的にはトラリピのようなリピート系の手法を手動で行います。とはいえチャンスと思えるタイミングがあればスポットでエントリーすることもありえます。

ただ、リーマンショックやコロナショックでも見られたように有事の際には全アセットが売られるため、担保となる日本個別株とゴールドが同時に目減りすることが考えられます。そういう日が再び来ることを想定して、ここではあまり無茶な運用はするつもりはありません。

有事の際にはドル/円やユーロ/円を売って儲けを出すなどでうまくバランスを取れれば理想ですが、果たしてそんなうまく運用できるかどうか…。

トラリピチーム

このチームはマネースクエアの口座でトラリピ(FX自動売買)を行います。

本来は株以外の分散先として米国長期債に投資したかったのですが、コロナショック以降のゼロ金利に近い現状ではその旨味が薄れてしまったと思えるため、代わりにこちらに投資をしていきます。

基本的にはレンジ相場になりやすくショック相場にも比較的耐性があると言われる豪ドル/NZドルの運用をメインとしていきます。

ただしオーストラリアとニュージーランドの政策金利に乖離が出るなどでレンジ相場から逸脱してしまいそうな場合は撤退も検討します。

あるいは債券投資に旨味が戻ってきたと思える時代になれば、そちらに移行するかもしれません。

以上がメイン資産の投資方針です。

細かい保有銘柄やポートフォリオは毎月の運用成績報告の記事をご覧ください。

我が家では上記のメイン投資のほかに、

・iDeCo

・妻の企業型確定拠出年金

・小規模企業共済

・私のヘソクリ運用枠

・妻のヘソクリ運用枠

への運用しています。