こんにちは、ぽんとんです。

私は米国株に投資をする際には、VTIを主軸に考えていました。

米国の株式のほとんどをカバーしていて、あたりはずれなく平均的に米国経済の発展の恩恵を受けられる素晴らしいETFですし、極論、投資はこれ一本でも十分かなとすら思えます。

でも、せっかく投資するんだから、そのVTIを超えてみたい!!

自分なりの『VTI越えポートフォリオ』を作ってみたい!

という欲を持っています。

そこで、いままでVTIをコアとしてそれにハイリターンなものをサブとしてくっつける方向でいろいろ考えていました。

たとえばVTI100%に対して、VTI50%とQQQ50%の組み合わせ、みたいな感じで。

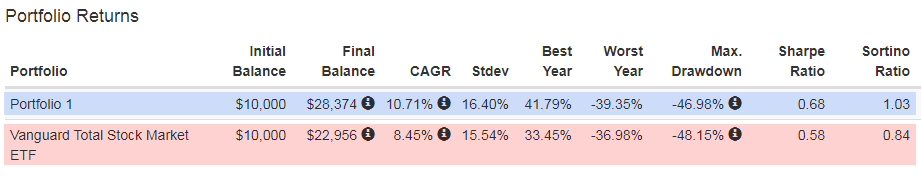

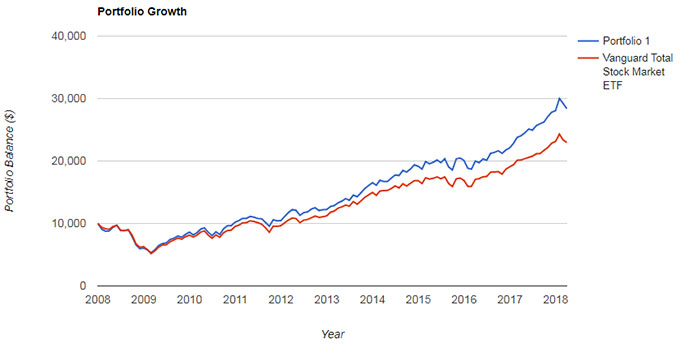

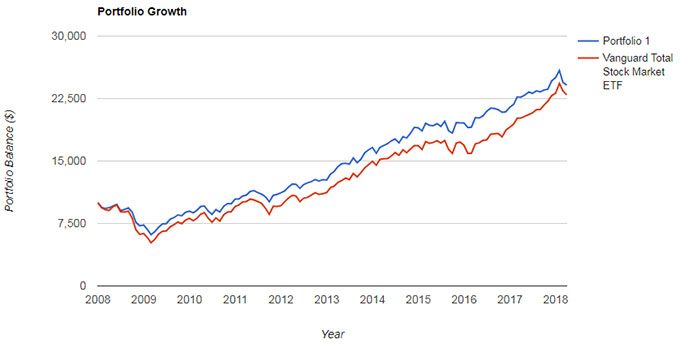

下のグラフは直近10年、年一回リバランスしたときのパフォーマンスです。

青:VTI50% + QQQ50%

赤:VTI100%

VTIを超えるパフォーマンスのポートフォリオが出来た。

(もちろん、あくまで過去のことですが。)

先日の「米国株式・ETFセミナー」で江守哲氏が紹介していたポートフォリオも

株式の部分についてはこれと似たようなS&P500とナスダックを組み合わせを推していましたし。

最近読んだ江守氏の著書でも同じ組み合わせを推奨していました。

でもこの組み合わせ、求めているものとちょっと違う気がしてきました。

数字で見てみるとどうでしょう。

VTI50%とQQQ50%のポートフォリオは、VTIに比べリターンは良いですが、標準偏差も大きくなっています。

VTIよりハイリスクハイリターンなものをくっつけてるんだから、そりゃそうだ、という感じです。 これだとVTIを超えたポートフォリオとは言えないです。

VTIよりリターンが高くてリスクも低くなって初めて『VTI越えポートフォリオ』といえると思うので、これは私が求めているものではありません。

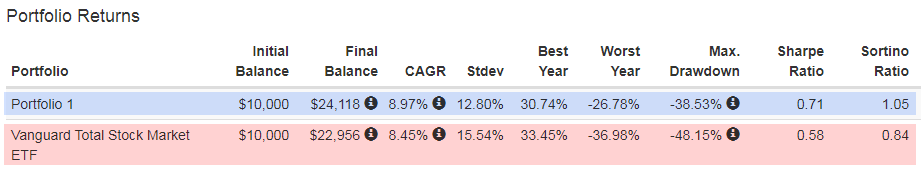

では、シーゲル先生の研究で有名な、ディフェンシブでかつ過去に高リターンを発揮してきた生活必需品セクターとの組み合わせならどうでしょう?

青:VTI50% + VDC50%

赤:VTI100%

おお、パフォーマンスはVTIより良いようですね。

でもQQQ50%の時と比べると、時間がたてば差が開いていく、っていうグラフではないですね。

数字で見てみると…。

VTI100%に比べ、標準偏差はしっかり抑えられています。さすがディフェンシブ。

リターンもVTI100%よりやや高めですね。でも、やや、程度ですね。誤差のうちかも。

うーん、VTIよりリターンが高くてかつ、リスクが低いので『VTI越えポートフォリオ』とい言えなくないですが、なんかインパクトに欠けていて、これもなんか求めているものが違うような…。

これならVTI100%でもいいかなって思えてきます。

VTIに何かをプラスアルファする方法から抜け出したほうがいいのかな。

アクティブファンドって、銘柄を多く保有するようになるとインデックスに近づくのでパフォーマンスが落ちて、結局インデックスと同じになるってよく言われますし。

それと同じで、VTI成分を多く組み入れると、VTIに引っ張られてしまうのかもです。

そこで、VTIを外したポートフォリオを組む方法で、VTI越えを目指してみました。

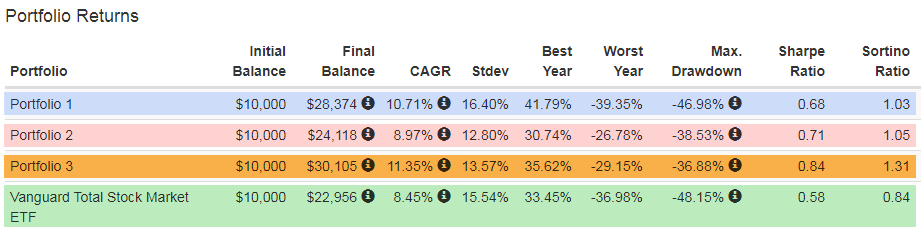

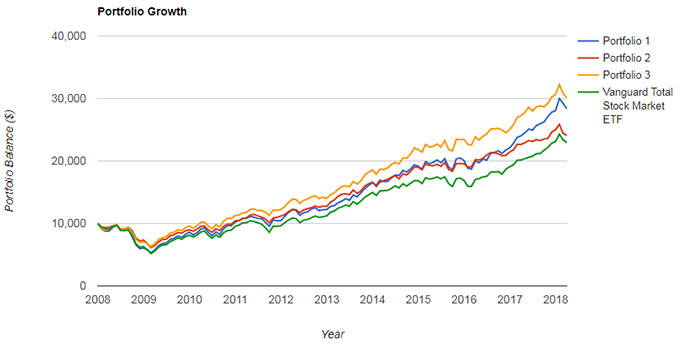

QQQとVDCを50%ずつ組ませるとどうでしょう?

青:VTI50% + QQQ50%

赤:VTI50% + VDC50%

橙:QQQ50% + VDC50%

緑:VTI100%

お、なんか凄いぞ。

VTIはおろか、前述2つの組み合わせと比べても圧倒的にリターンがいいですね。

VTIがちょうど増幅されたような波形になっています。

リーマンショック時の下げもしっかり抑えめになっていますね。

数字で見ますとどうでしょう。

この組み合わせはリターンが一番良いですし、標準偏差もVTI50%+VDC50%程ではないにしてもしっかり抑え目になっています。

シャープレシオも一番いいです。

なんか、この組み合わせいいかも!(あくまで過去のデータですが。)

これこそ自分の求めていた『VTI越えポートフォリオ』なのかもと思えてきました!!

これをベースにして、さらにいろいろ深掘りしていきたいと思います。

ヘルスケアセクターのVHTとの組み合わせとかどうなるんでしょうね?

では本日はこれにて。

▼▼ブログランキングに参加しています。応援いただけると励みになります。

![]()

※当ブログで紹介した銘柄は、売買を推奨するものではありません。

また過去の成績が良いからと言って将来も同様に良い成績になるとは限りません。

実際の投資行動にあたっては、ご自身の判断にて行ってくださいますようお願いいたします。