こんにちは、ぽんとんです。

妻が加入している企業型DC(企業型確定拠出年金)のポートフォリオを見直しました。

近頃、いろんな指数が悪い方向に行っているということで、今年後半や来年あたりに不景気になるとか、リセッションが来るんじゃないかとか言われています。

その時に備えて、今からなにか資産を減らさない対策は出来ないものかと思ったからです。

積み立てなんだから、いつ来るかわからない不景気なんか気にせずに、ほったらかしでドーンと構えていれば良いんでしょうけど、何かとれる手段があるんだったらやっておいたほうがいいと思いまして。

というか、いろいろな資産クラスを組み合わせて自分オリジナルのポートフォリオを考えるのが楽しすぎるだけなんですが…。

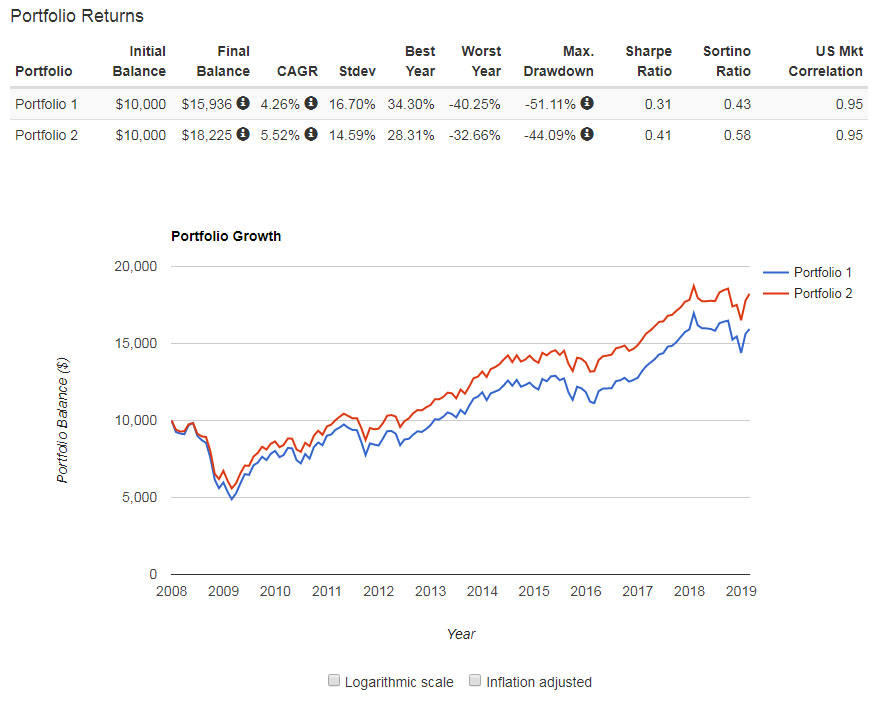

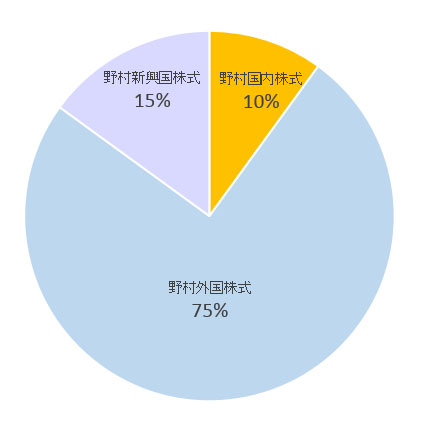

変更前のポートフォリオ

いままでのポートフォリオは下記のような感じでした。

| 野村国内株式インデックスファンド・TOPIX(確定拠出年金向け) | 10% |

| 野村外国株式インデックスファンド・MSCI・KOKUSAI(確定拠出年金向け) | 75% |

| 野村新興国株式インデックスファンド(確定拠出年金向け) | 15% |

企業型DCなので、選択できる銘柄が少ないため、シンプルに全世界株式を意識した構成にしていました。

従来の時価総額ウェイトだと中国や韓国、台湾等の比率が少ないということで新興国株比率を多めにしている「eMAXIS Slim 全世界株式(3地域均等型)」の設計思想から少し影響を受けていて、このポートフォリオでは新興国株の比率をほんの気持ち程度ですが多めにしていました。

昨年4月からこのポートフォリオで運用していて、ほぼ全世界株式と同程度の成績でした。

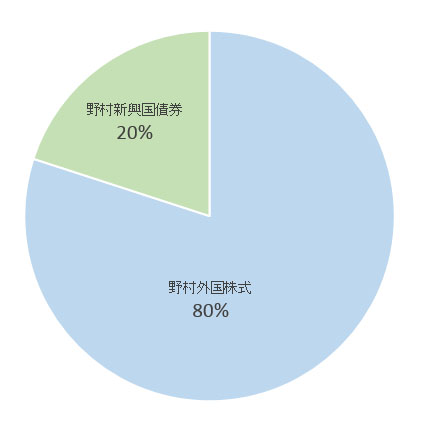

変更後のポートフォリオ

変更するに当たって下記の条件を満たす構成を探しました。

【変更条件】

過去のバックテストにおいて、

・リターンは変更前の全世界株式ポートフォリオと同等レベルを維持していること

・シャープレシオは変更前ポートフォリオを上回っていること

つまり、攻撃力はそのままで防御力だけ上げて、来るべき下落時の被害をすこしでも軽くし、もし不況が来なかったとしても、現状のまま成長していくという、いいとこどりの作戦です。

そして、この作戦を任せられるのは、ヤツしかいない…。

ラインナップの少ない妻の企業型DC商品群の中にいたんです、ヤツが!

前回記事にした、米ドル建て新興国債券の「野村新興国債券インデックスファンド(確定拠出年金向け)」です!

まぁ本当はこいつがいたから前回記事を書いたんですが…

こいつを使って下記の構成で検証してみました。

| 野村外国株式インデックスファンド・MSCI・KOKUSAI(確定拠出年金向け) | 80% |

| 野村新興国債券インデックスファンド(確定拠出年金向け) | 20% |

過去の成績を比較

検証に際して、Portfolio Visualizerでバックテスト出来るよう、下記の海外ETFで置き換えてみました。

為替の影響でちゃんとした検証にはなっていないかもしれませんが、傾向としては似たような感じだと思いますので。

野村国内株式インデックスファンド・TOPIX(確定拠出年金向け)

→ EWJ iシェアーズ MSCI ジャパン ETF

野村外国株式インデックスファンド・MSCI・KOKUSAI(確定拠出年金向け)

→ TOK iシェアーズ MSCI コクサイ ETF

野村新興国株式インデックスファンド(確定拠出年金向け)

→ EEM iシェアーズ MSCI エマージング・マーケット ETF

野村新興国債券インデックスファンド(確定拠出年金向け)

→ EMB iシェアーズ J.Pモルガン・米ドル建てエマージング・マーケット債券ETF

まずはリーマンショックを挟んだ成績を見てみます。

検証できる最大の期間、2008/1からバックテストです。

青(Portfolio1)・・・ EWJ:TOK:EEM = 10:75:15

赤(Portfolio2)・・・ TOK:EMB = 80:20

青が旧ポートフォリオ、赤が新ポートフォリオの再現です。

CAGR(年平均成長率)

旧ポートフォリオ … 4.26%

新ポートフォリオ … 5.52%

シャープレシオ

旧ポートフォリオ … 0.31

新ポートフォリオ … 0.41

新ポートフォリオのほうがシャープレシオが上がっていて、なおかつCAGR(年平均成長率)も勝っています。変更条件を上回っています。

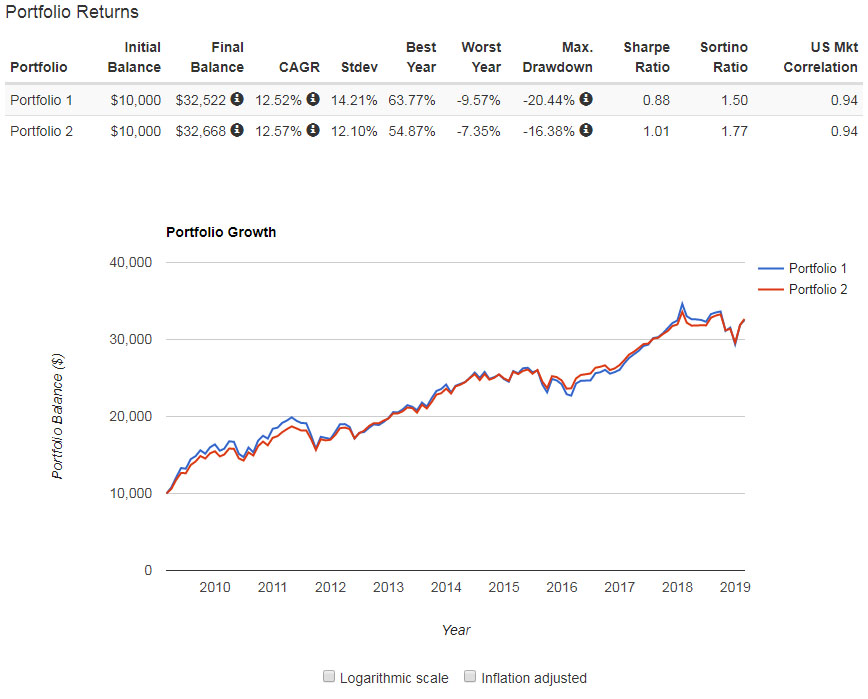

次にリーマンショック後の株の大底付近(2009/3)からのバックテストです。

CAGR(年平均成長率)

旧ポートフォリオ … 12.52%

新ポートフォリオ … 12.57%

シャープレシオ

旧ポートフォリオ … 0.88

新ポートフォリオ … 1.01

ちょうど10年たった現時点で、CAGR(年平均成長率)はきれいにそろっています。

それでいて、シープレシオは新ポートフォリオのほうが改善しています。

変更条件に当てはまっています!

これだ!今回求めていたのはこんな構成なのです!

比率としては先進国株:米ドル建て新興国債券 = 75:25 や、85:15も検証してみたところ、どれも全世界株式よりシャープレシオは良かったのですが、同レベルの成績というところで、80:20に落ち着きました。

あと日本株をなくした理由は、日本株への投資は私のiDeCoで多めに運用しているので、妻の企業型DCでは無くても良いと考えたためです。

新興国地域には投資しておきたいけど、株はリスクが大きそうだからちょっとなぁ…と心の中で引っかかっていたので、新興国株を米ドル建て新興国債券に置き換えたこのポートフォリオが自分にはあっているかなぁと思いました。

先月末からこのポートフォリオに変更しました。

あくまでここ10年程度の比較結果から考えたことなので、将来どうなるかはわかりませんが。

では本日はこれにて。

▼▼ブログランキングに参加しています。応援いただけると励みになります。

![]()

にほんブログ村

※当ブログで紹介した銘柄は、売買を推奨するものではありません。

また過去の成績が良いからと言って将来も同様に良い成績になるとは限りません。

実際の投資行動にあたっては、ご自身の判断にて行ってくださいますようお願いいたします。