こんにちは、ぽんとんです。

前回までは「VTI」よりローリスクハイリターンなポートフォリオは出来ないかと検証してみてました。

そのなかで「QQQ」&「VDC」2均等や、「QQQ」&「VDC」&「VHT」の3均等の過去成績が「VTI」より、リターン面でもリスク面でも優れていていい感じかも。

というところまで見てみました。

「QQQ」&「VDC」2均等は、”ハイテクや新興株で攻めて生活必需品で守る” ような形。

「QQQ」&「VDC」&「VHT」の3均等は、上記の一部を”バイオで攻めて、その他のヘルスケアで守る” というものに置き換えた形、といった感じでしょうか。

詳細なデータを検証したわけではないので、あくまでなんとなくのイメージですが。

では今回は、さらに進んで、「QQQ」よりローリスクハイリターンなポートフォリオは出来ないかと検証してみました。

「QQQ」については以前紹介しました。

情報技術系だけではなく、一般消費財やヘルスケアなどの非ハイテク新興企業を幅広くカバーしているETFです。もちろんアマゾンも入っています。

前回までは結果的に、全米を網羅する「VTI」を攻め要員と守り要員に絞ったETFで置き換えることで「VTI」越えの組み合わせを見つけましたが、今回の「QQQ」の中身は基本的に全部攻め要員だと思うので、攻め手を2つに絞ってみました。

一つ目は、ハイテクの源、半導体セクター。

二つ目は、ヘルスケアの一部としてディフェンシブな要素も兼ね備えるバイオセクターです。

半導体セクターとバイオセクター

半導体セクターは、現在は一時期のバイオ株みたいに期待先行のブームのようで、今後バイオ株ブームと同様の大暴落が待っているような気がします。

半導体製造装置を一通り中国に売ったら、あとは中国が半導体を大量に作って供給過多になり大暴落を待つだけ...なんて話も聞きますし。

でもブームが去ったあとで、AIやIoTや自動運転などが衰退して第4次産業革命がなくなるかというと、そうではないと思うので、長期的にみれば重要なセクターだと思っています。

またバイオセクターも、ブームはありましたがバイオテクノロジーが衰退するとも思えず、今後発展していくセクターだと思います。

あと、米国市場平均と相関性が結構低いので、他のセクターと組み合わせるのが楽しいセクターです。反面、ブームの波が激しく、今後再現性があるのかよくわからないものでもありますが。

今回の検証に使うETFですが、半導体セクターは、「SMH(ヴァンエック・ベクトル・半導体株ETF)」を使ってみます。

以前こちらで紹介しました。

バイオセクターのほうは「NASDAQバイオテクノロジー指数」に連動する「IBB(iシェアーズ NASDAQ バイオテクノロジー ETF)」を使います。

余談ですが、大和投資信託のiFreeシリーズの亜種で、iFreeNextというシリーズが最近出たようですね。

その中で、「NASDAQバイオテクノロジー指数」に連動する「iFreeNEXT NASDAQ バイオテクノロジー・インデックス」という投資信託が発売されました。

信託報酬は0.783%(税込)とやや高めですが、この手のテーマ系投資信託としては信託報酬が比較的低めなほうではないでしょうか。

ではこの2つの攻め手、「SMH」と「IBB」の組み合わせで「QQQ」を、リターン面でもリスク面でも上回れるか見ていきます。

その前に、それぞれ単体のチャートを見ていきましょう。

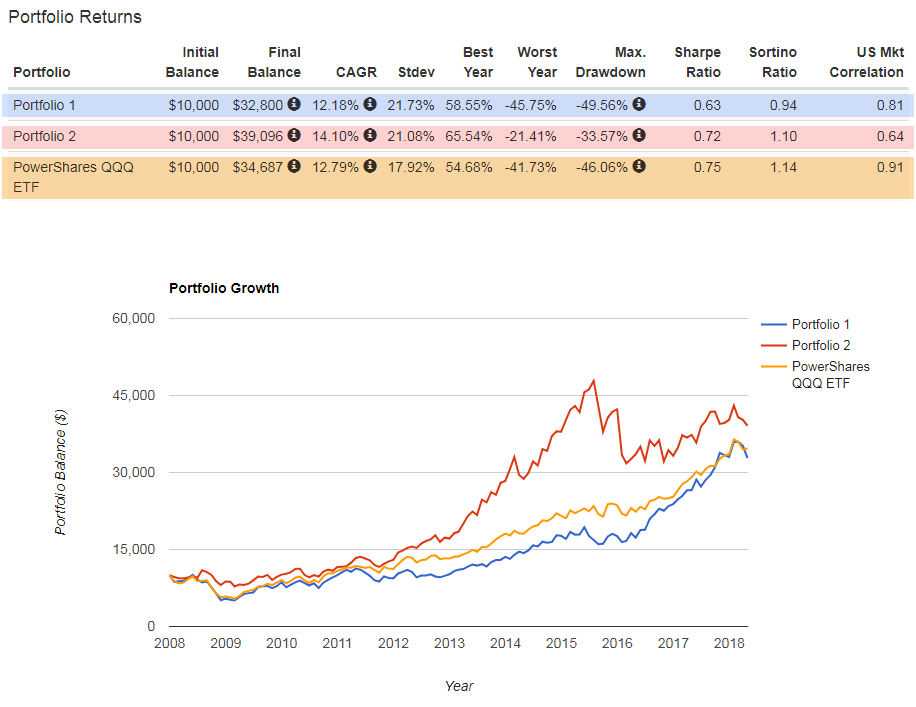

「SMH」と「IBB」と「QQQ」の比較

直近10年のチャート比較です。

半導体の「SMH」は、意外と今まで「QQQ」に劣っていたんですね。ここ最近ようやく「QQQ」に追いついたようです。

ここ2年くらいで切り取ってみると、この急勾配っぷりは、ブームに見えて怖いです。

バイオの「IBB」はこれは結構異次元な動きですね。

やはりバイオブームの山が目立ちますが、その後下げても「QQQ」にリターン面で勝っています。

でもそんなことより、リーマンショック時の耐性が結構凄いと思いました。

攻めも守りもこなす二刀流ですね。

米国市場との相関性が0.64となっていて、そのKYな動きが面白さでもあり怖さでもあります。

3つ比べると、単体ではやはりシャープレシオが高い「QQQ」が一番安心感がありそうです。

では「SMH」と「IBB」の組み合わせで見ていきます。

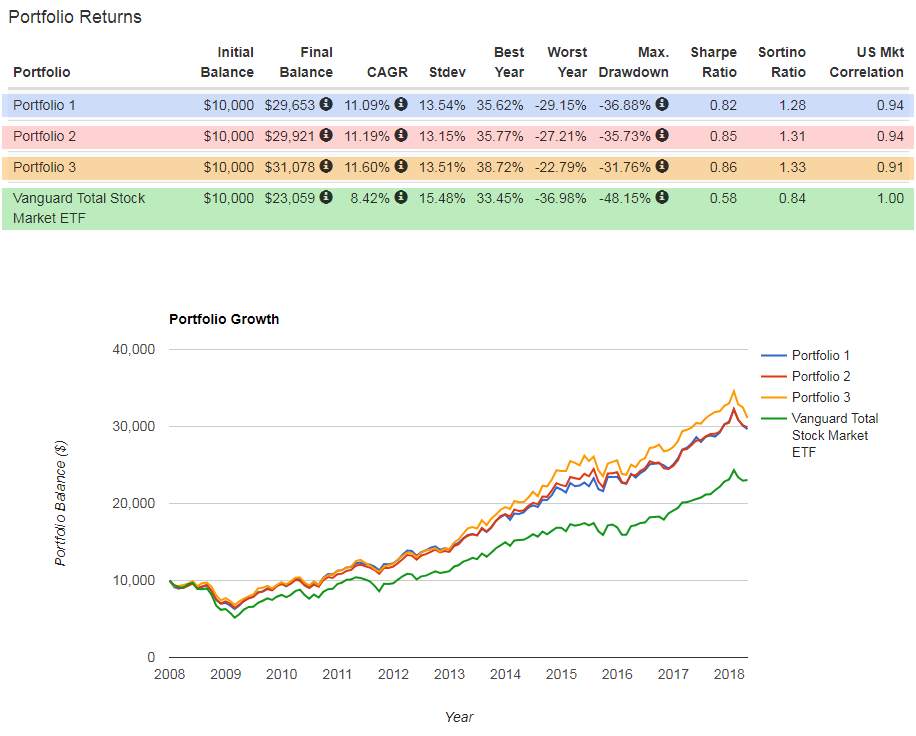

「SMH」と「IBB」の組み合わせ

直近10年で年一回リバランスしたときのチャート比較です。

青: 「SMH」:「IBB」 = 70% : 30%

青: 「SMH」:「IBB」 = 70% : 30%

赤: 「SMH」:「IBB」 = 50% : 50%

橙: 「SMH」:「IBB」 = 30% : 70%

緑: 「QQQ」単体

リターンは3つとも「QQQ」に勝っていますが標準偏差も上がっています。

その中で、半導体が足を引っ張っているためか、50%:50%か、バイオ比率が高めのほうがシャープレシオ的に「QQQ」に勝っていて良い結果ですね。

でも凄いかというと、そんなにインパクトはない印象です。

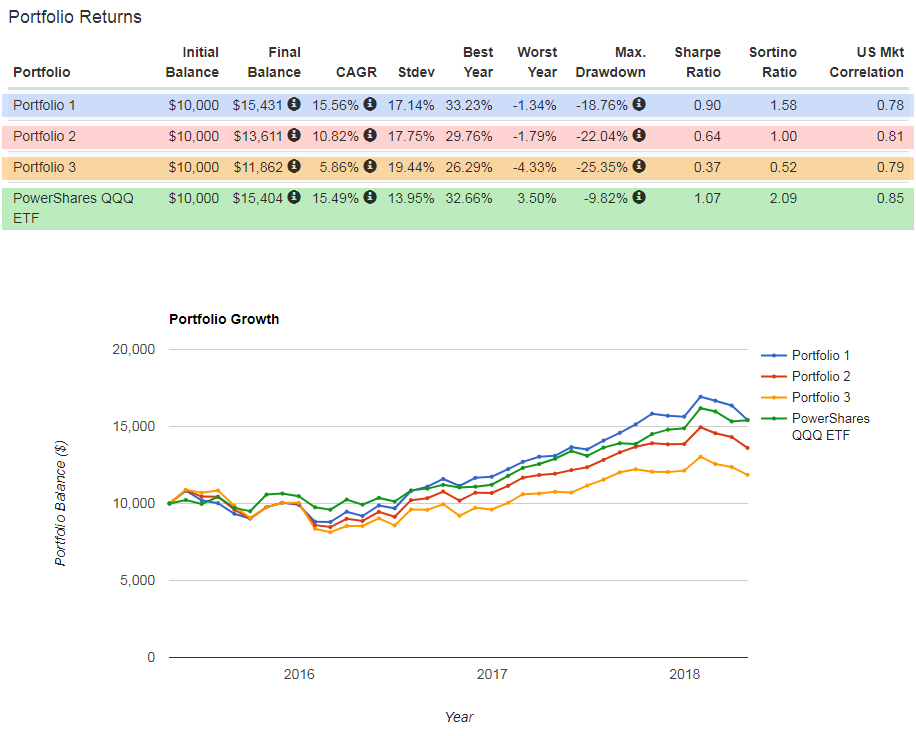

こちらは直近3年です。

直近3年だとバイオの不調が足を引っ張っているのか、シャープレシオ的にはすべて「QQQ」に劣っています。

直近3年だとバイオの不調が足を引っ張っているのか、シャープレシオ的にはすべて「QQQ」に劣っています。

私的には、これなら手間かけて2つのETF買うより、より分散されている「QQQ」でいいや、って思えます。

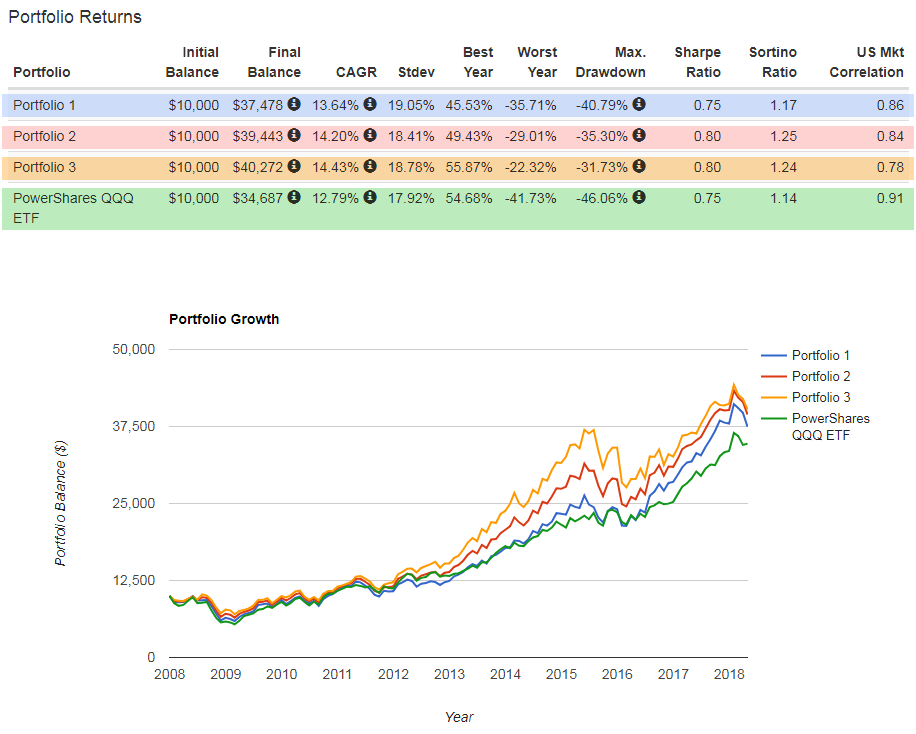

ついでなので、冒頭の「VTI」越えポートフォリオ2つと、「QQQ」を「SMH」&「IBB」に置き換えたものを比べたチャートも見てみましょう。

「SMH」25% +「IBB」25% +「VDC」50%

青:「QQQ」&「VDC」2均等

赤:「QQQ」&「VDC」&「VHT」3均等

橙:「SMH」25%、「IBB」25%、「VDC」50%

緑:「VTI」単体

「VTI」越えポートフォリオ2つよりは少し優れている感じですね。

とくにリーマンショック耐性があったバイオの比率が多いためか、最大ドローダウンが-31.76%と、他よりも抑えられているのが好感です。

でもシャープレシオ的には「QQQ」&「VDC」&「VHT」3均等とあまり変わらず、誤差の範囲かもしれません。

結論として、「QQQ」のかわりに半導体セクターとバイオセクターを使うのは、過去のデータから見たらちょっとだけ優れているかもしれないけど、わざわざ「QQQ」に置き換えるほどでもないかなぁ、好み次第かなぁ。

という感じでした。

では本日はこれにて。

▼▼ブログランキングに参加しています。応援いただけると励みになります。

![]()

※当ブログで紹介した銘柄は、売買を推奨するものではありません。

また過去の成績が良いからと言って将来も同様に良い成績になるとは限りません。

実際の投資行動にあたっては、ご自身の判断にて行ってくださいますようお願いいたします。