こんばんは、ぽんとんです。

緊急事態宣言が発令された4月、世の中ガラリと変わってしまいました。

我が家でも私も妻もテレワークを行っており、毎日ネットワークの重さとの果てしなき戦いに明け暮れています。

日本も世界もこれだけ経済が止まっているのに上昇し続ける株式市場。

ほんとに不思議なものです。

さて、そんな4月の成績をまとめます。

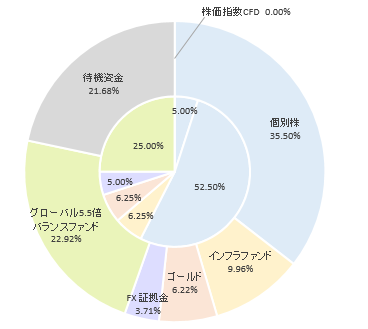

『ぽんとん式グローバル3倍6分法』ポートフォリオ

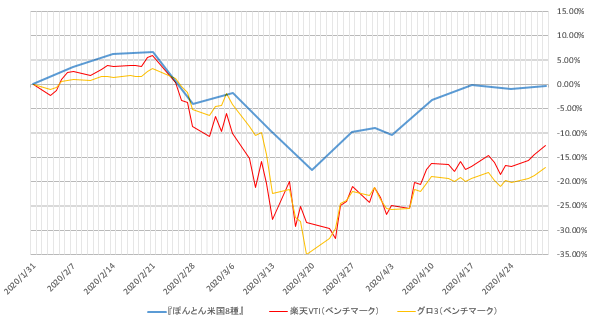

まずは、運用している6つの投資方針のうちの一つ目、『ぽんとん式グローバル3倍6分法』のベンチマークとの成績比較です。ベンチマークとしているのは『楽天・全米株式インデックス・ファンド』(以下『楽天VTI』)と『グローバル3倍3分法ファンド』(以下『グロ3』)です。

現在の投資方針をスタートした2月頭から4月30日終値までの成績の推移と、4月の前月比リターンのグラフです。

3月に起きた株、REIT、債券の同時安が通り過ぎた後も『グロ3』は引き続き調子が悪いですね。

その『グロ3』の構成を継承してカスタマイズしている我が『ぽんとん式グローバル3倍6分法』も『楽天VTI』には敵いませんでしたが、4月からアクティブ運用に切り替えた成果か『グロ3』をアウトパフォームすることができました。

次にポートフォリオです。(円グラフの内側は目標比率です。)

【内訳】

| 株価指数CFD | GMOクリック証券 CFD | 0.00% |

| 米国個別株 | 【AWK】アメリカン・ウォーター・ワークス | 18.24% |

| 【DHR】ダナハー | ||

| 【FICO】フェア アイザック・コーポレーション | ||

| 【FISV】フィサーブ | ||

| 【GILD】ギリアド・サイエンシズ | ||

| 【INTU】インテュイット | ||

| 【ODFL】オールド・ドミニオン・フレイト・ライン | ||

| 【OKTA】オクタ | ||

| 【ZTS】ゾエティス | ||

| 日本個別株 | 【4348】インフォコム | 17.26% |

| 【6750】エレコム | ||

| 【9889】JBCCホールディングス | ||

| インフラファンド | 【9281】タカラレーベン・インフラ投資法人 | 9.96% |

| 【9283】日本再生可能エネルギーインフラ投資法人 | ||

| 【9284】カナディアン・ソーラー・インフラ投資法人 | ||

| 【9286】エネクス・インフラ投資法人 | ||

| ゴールド | 【1540】純金上場信託(現物国内保管型) | 6.22% |

| ゴールド・ファンド(為替ヘッジあり) | ||

| FX証拠金 | 米ドル/円 ロング | 3.71% |

| ポーランドズロチ/円 ロング | ||

| グローバル5.5倍バランスファンド | 22.92% | |

| 待機資金 | 21.68% | |

前月から構成を大幅に変えました。

株式部分はインデックス中心から個別株中心のアクティブ運用に切り替え中です。

セルインメイ、2番底を警戒中なのでまだフルポジにはしていません。

レバレッジをかけていた株価指数CFDからも一旦撤退しています。

個別は現状ちょっと情報技術系が多めなのでいろいろ試しながら整理していきます。

『インフォコム』は買った途端に10%以上も下落してしまい、早速個別株の洗礼を受けましたw。

インフラファンドは規模縮小中で、『いちごグリーンインフラ投資法人』は売却しました。

FXはSBI証券に加えてauカブコム証券でも始めました。

これはauカブコム証券の代用有価証券サービスが投資信託も担保にできて便利だからです。

ゴールデンウィーク中は暇なので、ドル円やユーロ円でちょこちょこデイトレして小銭を稼いでいこうと思っています。失敗したらそのまま塩漬けで長期投資に突入できるような小額で低レバレッジで遊んでいます。

このポートフォリオのレバレッジは現状約2.92倍になっています。

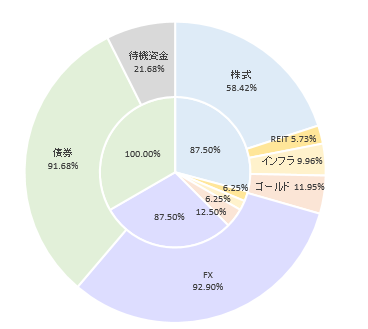

レバレッジ分を考慮した実質ポジションをアセット別にまとめ直すとこうなります。

(円グラフの内側は目標比率です。)

以前の記事にも書きましたが、よりアクティブに運用するために株式の目標比率を増やし、かわりにREITとインフラファンドの比率を下げました。

また運用の主軸銘柄を『グローバル3倍3分法ファンド』から『グローバル5.5倍バランスファンド』に乗り換えたので、新興国株式とか、米国債券とか、アセットを地域で分けるのはやめました。

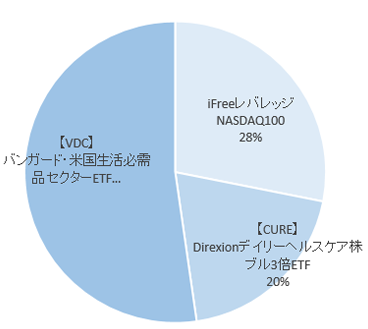

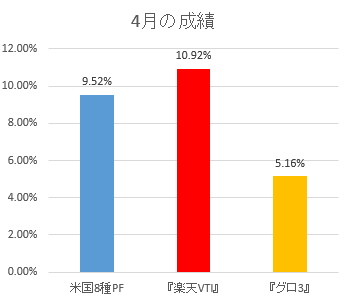

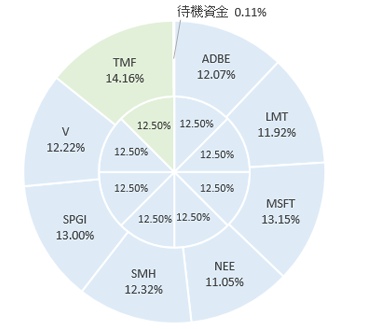

『ぽんとん式米国8種』ポートフォリオ

二つ目は『ぽんとん式米国8種』の成績です。

前月比リターンだけ見れば『楽天VTI』に1.4%程度負けましたが、投資指針設定来の2月以降で見れば0%にほぼ戻したので大健闘中です。

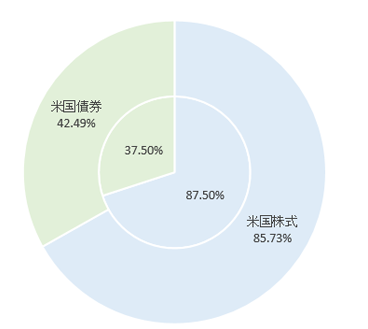

続いてポートフォリオです。(円グラフの内側は目標比率です。)

4月はリバランスは行っておりません。

全体でならした場合のレバレッジは現状約1.28倍になります。

レバレッジ分を考慮した実質ポジションをアセット別にまとめるとこうなります。

(円グラフの内側は目標比率です。)

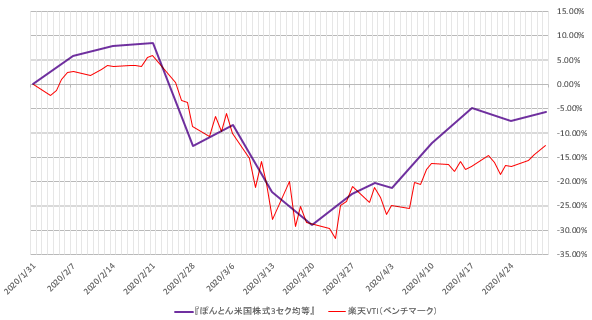

『ぽんとん式米国株3セクター均等』NISAポートフォリオ

次にNISA枠で運用している『ぽんとん式米国株3セクター均等』NISAポートフォリオの成績です。このポートフォリオは株式のみの構成なのでベンチマークは「楽天VTI」のみとしています。

前月比リターンが『楽天VTI』の10.92%に対して17.83%と大幅にアウトパフォームしています。レバレッジの効果と3月の大底付近で積み立て購入ができた幸運があったからかもです。

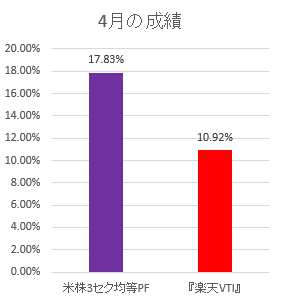

ポートフォリオはこちらです。

全体でならした場合のレバレッジは現状約1.67倍に上がりました。

レバレッジ分を考慮した実質ポジションをセクター別にまとめるとこうなります。

(円グラフの内側は目標比率です。)

ヘルスケアセクターが絶好調で大幅に比率が増えています。ナスダック100も好調です。

その代り生活必需品セクターが冴えませんね。

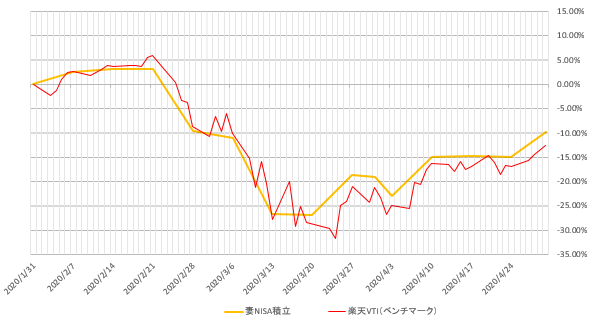

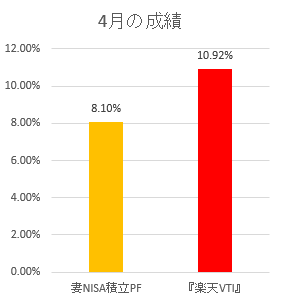

妻のNISAポートフォリオ

次は妻のNISA枠で運用しているポートフォリオです。

こちらのベンチマークも「楽天VTI」のみとしています。

前月比リターンは結構負けてますが、投資方針設定来はなんとかまだ勝っています。

ポートフォリオはこちらです。(円グラフの内側はアセアロの目標比率です。)

積立時に『eMAXIS Slim 米国株式』を多めに購入しノーセルリバランスしました。

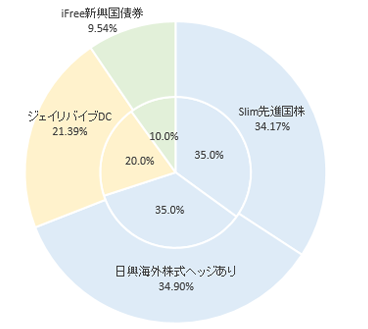

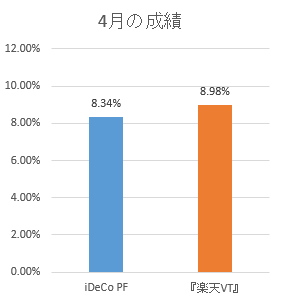

ぽんとん iDeCo ポートフォリオ

次はiDeCo枠で運用しているポートフォリオです。

DCやiDeCoなど年金系の資産は米国株式ではなく全世界株式のインデックスを目標にしているため、ここでのベンチマークは『楽天・全世界株式インデックス・ファンド』(以下『楽天VT』)としています。

企業型DCからiDeCoに移行手続き中だったため、2月前半は成績の変化はありません。

なのでコロナショックの最初の頃の下落(7~8%程度)は抑えられています。

その後の変化はほぼ全世界株式並みといったところでしょうか。

初公開ですがポートフォリオは以下のようになっています。

(円グラフの内側は目標比率です。)

このポートフォリオの構成は以下の通り。

・先進国株式(為替ヘッジなし):35%

・先進国株式(為替ヘッジあり):35%

・ジェイリバイブ:20%

・その他自由枠:10%

先進国株式は為替の状況をみて、感覚的に有利と思えるほうを多めに積み立てていきます。

ジェイリバイブは大好きなアクティブ投信なので、いままでの不調から復活することを願って購入していきます。

その他自由枠は、その時の状況を見て自由に投資していきます。

現在は新興国通貨が割安気味ということで現地通貨建ての新興国債券投信『iFree 新興国債券』を割り当てています。これからもっと下がるかもですが積み立てチャンスということで。

ゴールドが今より割安になることがあったらそちらにもスイッチングしていきたいです。

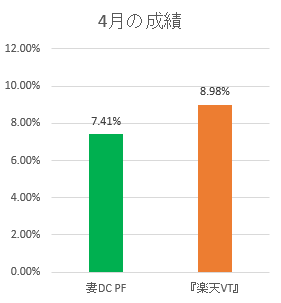

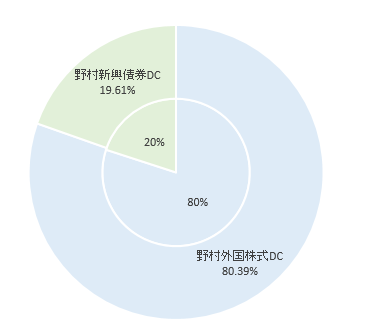

妻の企業型DCポートフォリオ

最後に妻の企業型DCのポートフォリオです。

こちらもベンチマークは『楽天VT』にしています。

ちょっと最近調子悪いですね。

ポートフォリオは以下のようになっています。(円グラフの内側は目標比率です。)

積立時に『野村外国株式インデックスファンド(DC)』を多めに購入しノーセルリバランスしました。

成績報告は以上です。今までは総資産の推移も記載していましたが、大変になってきたので今回からは無しにしていこうと思います。

『ぽんとん式グローバル3倍6分法』ポートフォリオではアクティブに運用することにしたのでとても楽しくなりました。

セルインメイを警戒して現金比率高めにしていますが、昨年末みたいに押し目もなくずっと上昇し続けてしまうことが怖いところでありますが。

ではでは。

▼▼ブログランキングに参加しています。応援いただけると励みになります。

![]()

にほんブログ村

※当ブログで紹介した銘柄は、売買を推奨するものではありません。

また過去の成績が良いからと言って将来も同様に良い成績になるとは限りません。

実際の投資行動にあたっては、ご自身の判断にて行ってくださいますようお願いいたします。