あけましておめでとうございます。

ぽんとんです。

本年も当ブログをよろしくお願いいたします。

2022年の成績と投資行動を振り返ってみます。

2022年の成績

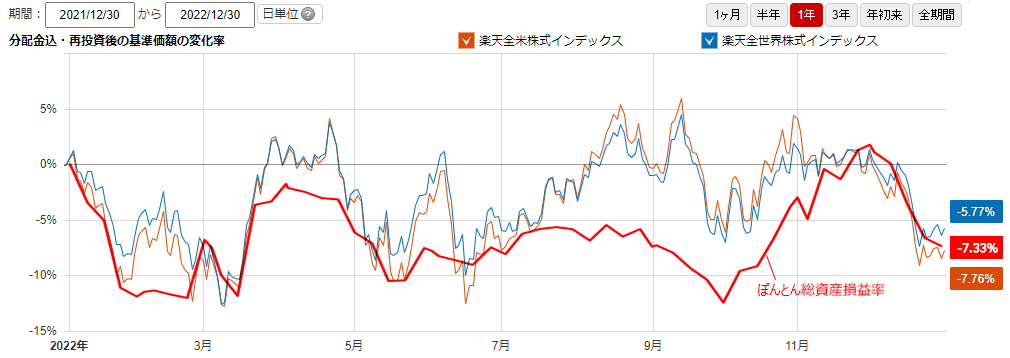

2022年一年間の損益率のグラフです。

インデックスの成績と比較するため、マネックス証券のファンド比較で『楽天全米株式インデックス』と『楽天全世界株式インデックス』を表示して、自分の総資産グラフを合成しました。

ぽんとん総資産:-7.33%

全米株式インデックス: -7.76%

全世界株式インデックス: -5.77%

年の中盤では、余計な為替ヘッジやFXの損失などの影響によりインデックスに引き離されました。

ただ最後の2か月で追いつくことができ、最終的にはインデックスと同じくらいの成績で落ち着くことができました。

長期の成績

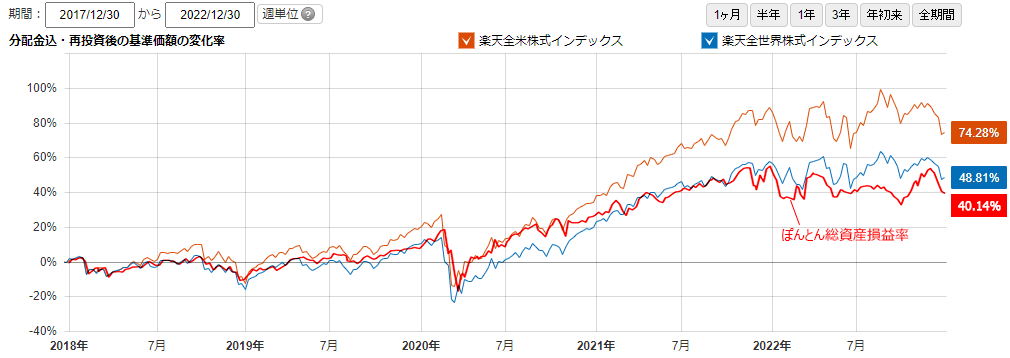

続いて、記録を残している2018年初から5年間の成績を見ていきます。

こちらもマネックス証券のファンド比較と自分の総資産グラフを合成しました。

ぽんとん総資産:+40.14%

全米株式インデックス: +74.28%

全世界株式インデックス: +48.81%

長期でみると両インデックスに少しづつ離されているように見えます。

いつか全米インデックスをアウトパフォームすることを目指します。

どんな投資行動だったか

続いて備忘録として2022年の投資行動を振り返っておきます。

1月

・インフレの影響でグロース株が下落し始める。分散しているつもりだった自分が保有している個別株は、実はすべてグロース株だったことを初めて認識。

・それらグロース個別株はいったん利確。高配当株、バリュー株、旅行株に乗り換えていく。

・インデックスETFや現金比率を高めはじめる。この際、グロース個別株を売って余ったドルを円に換える。このため後の円安上昇分を取り逃がすことになる。

2月

・いったん手放したグロース株を少し買い戻すがタイミングが全然早すぎた。

・スワップ目的で『ユーロ/ポーランドズロチ』のスワップ投資を再開。

3月

・『豪ドル/NZドル』の手動トラリピと、『カナダドル/円』の網掛けFXを再開。『カナダドル/円』のほうは開始翌日から急激な円安に見舞われ大きな含み損を抱えあえなく損切り。

4月

・ドル円が128円付近でS&P500のETFを為替ヘッジありに切り替えていく。このため後の円安上昇分を取り逃がすことになる。

5月

・日本株を物色し始める。

6月

・日本株の高配当株やディフェンシブ株をポートフォリオの中心とする。

・米国株オプションから撤退。

・日経VI先物を買い始める。

7月

・auカブコム証券の取り扱い通貨ペア追加を機に『ユーロ/ポンド』『NZドル/米ドル』の手動トラリピを開始。

・FXオプションの練習開始。

・その一環でFXオプションを組み合わせた手法で懲りずに網掛けFX『ユーロ/円』を再開。

8月

・一方的な相場変動により、FX、日経VI先物の含み損が爆増。

・それらがつらくて逆張り戦略を見直したいと考え始める。

9月

・日経VIの爆損を確定。

・網掛けFX『ユーロ/円』で再び急激な円安に見舞われ爆損撤退。

・手動トラリピ『豪ドル/NZドル』でとうとう想定レンジを上抜け、含み損さらに増加。

・順張りトレードの練習を開始。

10月

・含み損が嫌になって手動トラリピから爆損完全撤退。

・『ユーロ/ポーランドズロチ』のスワップ投資を利確。

・個別株を徐々に日本株から米国グロース株にシフト開始。

11月

・米利上げの天井が見えてきたことで米国債、新興国株をポートフォリオに組み込み始める。

・現金比率をゼロにしてCFDを使って株にレバレッジをかけ始める。

12月

・日本株から完全撤退。2023年の投資方針に向けてポートフォリオを整理し始める。

さて、振り返ってみましたが、極端な相場変動に振り回されて大失敗が多かった一年でした。

特に、ドル円の上昇初期のころに円転したり為替ヘッジをかけたりして、その後の上昇分を取り逃がしたこと。FXの各通貨でも一方的な動きによって一瞬で莫大な含み損を抱えることになり、損切りに追い込まれたこと。これらがとても大きいですね。

トラリピや網掛けFXなんかは前年と同じ失敗を繰り返しているし…。

待っていればいずれ反転することはわかっていても、含み損の増加する期間と速度が大きすぎて。好きな戦略なのに自分には向いていないんですね。

結局何もしなければまだマシだったんですよね。

いつもフルポジションでいる自分には珍しく、米個別グロース株を売り現金比率を高めましたが、これにしたってそのまま保有していれば、株価はめっちゃ下がったけど円換算だとそこまで大きな下げではなかったわけですし。まぁ結果論ですが。

逆に上手く行ったこといえば、このインフレ利上げ局面で一時的に日本株の高配当・ディフェンシブ銘柄にシフトして資産の目減りを防いだこと。

あと日経平均はレンジだったため、一年を通して日経225オプションで安定してプレミアムを稼げたこと。まぁたまに大きな損失も出しましたが、それでもFXの大損すら埋めるほどの利益を出すことができました。

この一年は今まで以上にいろいろ試して失敗も繰り返したので、これを生かして次の年につなげたいものです。

2023年の投資方針

2023年はいまのところ、

・インフレと利上げのピークアウトで株と債券は上。

・ドル高の巻き返しとGAFAMの成長鈍化により、米国株より全世界株や新興国株(除く中露)のほうが成長。

・日本は世界から一周遅れたインフレと利上げ、岸田政権のわけのわからない政策で迷走。

というような世界線を想定しています。

それを踏まえてポートフォリオは以下のようにしてみようと考えています。

| 全世界株 | 25% |

| 新興国株 | 30% |

| 個別株 | 15% |

| 米国株CFD | 15% x レバレッジ2倍 |

| 米国債券 | 10% |

| 短期投資 | 5% |

レバレッジバランスファンドの思想を自分なりにアレンジして

株100:債券10:短期投資5

という比率を目指します。

短期投資部分の基本は日経225オプションとして、収益が出れば株の購入など長期投資資金に都度回していきます。日経225オプションは代用有価証券を使って証拠金に余裕を持たせます。

また、FXやコモディティCFDなど、少額を順張りでトレードします。

これらは市場のトレンドや情勢を常に知っておくためという位置づけにして、特に大きな収益をとる目的では使いません。

現状はこんな感じで考えていますが、状況はどんどん変わっていくので、いつもみたいに方針はコロコロ変えるかもしれません。

以上です。

それでは本年も何卒よろしくお願い申し上げます。

▼▼ブログランキングに参加しています。応援いただけると励みになります。

![]()

にほんブログ村

※当ブログで紹介した銘柄は、売買を推奨するものではありません。

実際の投資行動にあたっては、ご自身の判断にて行ってくださいますようお願いいたします。