こんにちは、ぽんとんです。

私は現在はフリーランスなので、公的年金は国民年金のみとなり、会社員のように厚生年金がありません。(かつて会社員だった時期があるので、その分だけの厚生年金は将来もらえますが。)

なので厚生年金の代わりに、年金の2階に相当する部分を補うため、国民年金基金と個人型確定拠出年金(以下、iDeCo)に加入しています。

私のようなフリーランスの場合、この2つの制度合わせて、年額81.6万円(月額6.8万円)を掛け金の上限として、組み合わせることが出来ます。

私の掛け金の内訳は以下の通りです。

| 国民年金基金 | 1口目A型 | ¥11,100 |

| 2口目A型 | ¥3,700 | |

| 2口目I型 | ¥2,640 | |

| 確定拠出年金 | ¥50,000 | |

| 掛け金合計 | ¥67,440 | |

確定申告のときに掛金が全額所得控除になるので、掛け金上限の月額6.8万円に近い金額まで拠出しています。

微妙に560円分の枠が余っているのがもったいないと思っています。

これはiDeCoの掛け金が1000円単位なので、1000円未満が使いきれないためです。

掛金が全額所得控除になるだけでなく、運用益が非課税になるなど、税制面で非常に有利な制度ですので、枠の上限まで使い切りたいものです。

ちなみにiDeCoのデメリットとしてよく言われる「60歳まで受け取れない」という点ですが、

私の場合、そもそも老後資金を作るのが目的なので、デメリットとして感じません。

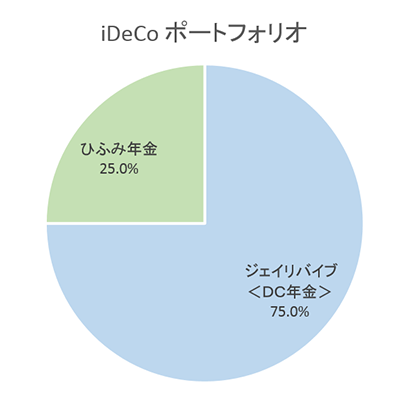

今回は私がiDeCoで運用しているポートフォリオを公開します。

『ジェイリバイブ<DC年金>』は、国内の中小型株式を投資対象とした『ジェイリバイブ』の年金バージョンです。アクティブファンドです。

『ひふみ年金』は、言わずと知れたアクティブファンド『ひふみ投信』『ひふみプラス』の年金バージョンです。 カテゴリ的には国内中型グロースですが、米国株も若干組み込まれているもよう。

こんな構成で日本の中小型株中心にアクティブに攻めていこうとおもっています。

昨年3月からiDeCoに加入しましたが、現在までに損益率+20%程度になっています。

(いろいろな銘柄を試すためにスイッチングを繰り返していたので、最初からこのポートフォリオだったわけではありませんが。)

日本株中心にしたのは、上記2銘柄に全力投球したかったためです。

そのかわり、妻の企業型確定拠出年金のほうでは外国株中心で運用しています。

(妻の企業型確定拠出年金のポートフォリオは下記で記事にしました。)

ジェイリバイブとひふみを選んだ理由は、メインの投資枠のポートフォリオを決めたときと同じ動機です。

それと、両銘柄とも、普通に投資信託を買う時より信託報酬が安いんですよ。

| 信託報酬 (税込)/年 | |

| ジェイリバイブ | 1.8360% |

| ジェイリバイブ<DC年金> | 1.6200% |

| 信託報酬 (税込)/年 | |

| ひふみプラス | 1.0584% (※1) |

| ひふみ年金 | 0.8208% |

(※1 純資産総額に応じて信託報酬率を逓減されます。)

どちらも0.2%近く安いです。

この銘柄を運用したい人で、自分のiDeCoの金融機関にこの銘柄がある場合は、iDeCoでの運用を優先したほうが良いかと思います。

ちなみに私のiDeCoはSBI証券で運用しています。

あと、メインの投資枠や、妻の企業型確定拠出年金の枠で入れている精神安定のための債券10%はここでは入れていません。

どうせ60歳までの長い付き合いになるので、株100%で良いかなと思いました。毎月の拠出額も多めにしているので、ドルコスト平均法でなんとかなるかなと。

長期投資ならば、株式のほうがリスクが下がりリターンも期待できるので有利という巷の説が、日本株、しかも中小型株に当てはまるかはわかりませんが、日本の中小企業の底力を信じたいものです。その将来にエールを送るつもりで私はこの配分にしようと思いました。

では本日はこれにて。