こんばんは、ぽんとんです。

5月は結構相場が動いた月、というか、トランプさんに動かされた月でしたね。

4月に上がった分が帳消しになりました。

それでは5月分の成績をお知らせいたします。

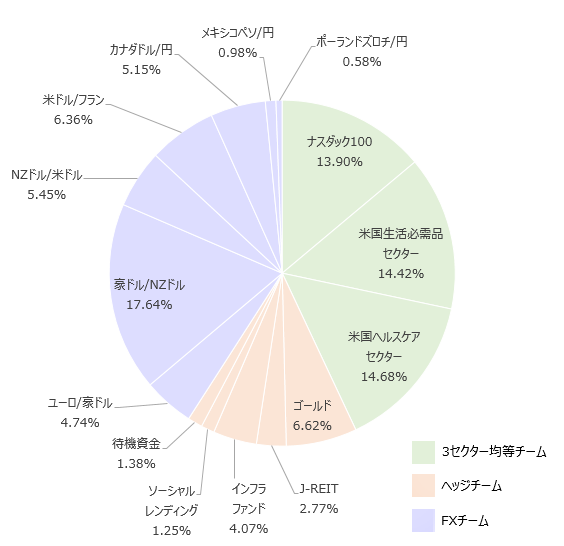

総資産の比率

5月末の比率はこんなかんじになりました。

【前月比リターン】 -3.47%

【年初来リターン】 9.66%

各チームのポートフォリオ

3セクター均等チーム

| ナスダック100 | インベスコ QQQ トラスト シリーズ1(QQQ) | 13.90% |

| NEXT FUNDS NASDAQ-100連動型上場投信(1545) | ||

| iFreeレバレッジ NASDAQ100 | ||

|

米国生活必需品 |

バンガード・米国生活必需品セクターETF(VDC) | 14.42% |

|

米国ヘルスケア |

バンガード・米国ヘルスケアセクターETF(VHT) | 14.68% |

| Direxionデイリーヘルスケア株ブル3倍ETF(CURE) |

今回からこのチーム内の銘柄にレバレッジをかけていくことにしました。

ナスダック100に対してはレバレッジ2倍の「iFreeレバレッジ NASDAQ100」を。

ヘルスケアセクターに対しては、レバレッジ3倍の「CURE」を。

今後の積立分はこちらの銘柄を買っていこうかと思っています。

ちなみに、「iFreeレバレッジ NASDAQ100」のほうは購入手数料が取られる投信のため以前は選択肢に入れていなかったのですが、SBI証券の積立購入なら手数料がキャッシュバックされるようですので積み立てることにしました。

純資産額が少ないのは注意点ではありますが…。

このチームは3セクターの保有比率を均等にするのが目標なのですが、レバレッジ銘柄に関しては、そのレバレッジの倍率分だけ保有していると仮定して計算します。

レバレッジ2倍の「iFreeレバレッジ NASDAQ100」を1万円分持っているとしたら、2倍の2万円分持っているとする、ということです。

そのルールで保有比率を計算し均等比率を目指します。

現状だと

ナスダック100 : 米国生活必需品セクター: 米国ヘルスケアセクター

= 14.26% : 14.42% : 14.85%

となりました。

やはり最近の下落相場でハイテク銘柄の多いナスダック100の比率が減りました。

ヘッジチーム

| ゴールド | SMT ゴールドインデックス・オープン[為替ヘッジあり] | 6.62% |

| J-REIT | トーセイ・リート投資法人(3451) | 2.77% |

| ヘルスケア&メディカル投資法人(3455) | ||

| タカラレーベン不動産投資法人(3492) | ||

| インフラ ファンド |

タカラレーベン・インフラ投資法人(9281) | 4.07% |

| 日本再生可能エネルギーインフラ投資法人(9283) | ||

| カナディアン・ソーラー・インフラ投資法人(9284) | ||

| エネクス・インフラ投資法人(9286) | ||

| DirexionザックスMLP高配当インデックスETF(ZMLP) | ||

|

ソーシャル |

SBIソーシャルレンディング | 1.25% |

| 待機資金 | 1.38% | |

エネクス・インフラ投資法人を購入しました。

やはりインフラファンドは今回のような相場でも防御力が高く安心感があります。

前回組み入れていた金(ゴールド)のCFDですが、月末に価格が上がり利益確定したためポジションがなくなりました。少し小銭稼ぎができました。

FXチーム

| トライオートFX | ユーロ/豪ドル(ショート) | 4.74% |

| 豪ドル/NZドル(ハーフ&ハーフ) | 17.64% | |

| NZドル/米ドル(ハーフ&ハーフ) | 4.44% | |

| 米ドル/スイスフラン(ロング) | 6.36% | |

| トラリピ | カナダドル/円(ロング) | 5.15% |

| メキシコペソ/円(ロング) | 0.98% | |

| NZドル/米ドル(ハーフ&ハーフ) | 1.01% | |

| SBI証券FX | ポーランドズロチ/円(ロング) | 0.58% |

※ ズロチ/円はSBI証券のFX株券担保サービスを利用しているため、実質的には9.44%相当の資金で運用しています。

トラリピで新しくメキシコペソ/円の取り扱いが始まりました。

新興国通貨でありながら資源国通貨でもあるメキシコペソにすこし興味があったので、カナダ/円の設定をすこし削ってメキシコペソ/円を始めてみました。

ポジションを持ったとたんに早速トランプ砲を食らいましたがw。

ユーロズロチスワップさや取り戦略のユーロ/円ショートは、誘惑に負け一旦利益確定してしまいました。

楽天VTIとの成績比較

続いて、総資産や各チームの成績を、ベンチマークとしている楽天・全米株式インデックス・ファンド(楽天VTI)と比較してみたいと思います。

緑が「3セクター均等チーム」、オレンジが「ヘッジチーム」、紫が「FXチーム」、青がその3つを合わせた「総資産」です。

いつものように毎日集計しているわけでなないので波形は大雑把です。

赤い線はベンチマークとしている「楽天VTI」です。基準価額をモーニングスターのサイトからダウンロードしてグラフ化しました。

現在のアセットアロケーション体制をスタートした昨年10月31日終値の価格を0%として、今年5月31日終値までの結果です。

・総資産 … 2.94%

・3セクター均等チーム … -3.62%

・ヘッジチーム … 12.01%

・FXチーム … 7.19%

・楽天VTI(ベンチマーク) … 1.33%

緑の「3セクター均等チーム」は単体で、ベンチマークの「楽天VTI」を超えることが目標です。5月も差は縮まりませんでした。

青の「総資産」で見たときもベンチマークの「楽天VTI」を超えることが目標です。

こちらは「ヘッジチーム」と「FXチーム」が防御してくれたおかげで「楽天VTI」に追いつき上回ることができました。

このアセアロの下落耐性がうまく発揮されたようです。

FXチームは先月からトライオートFX部分の両建て(コアレンジャー)戦略をやめて、リスクを押さえた設定に変えていたので、今回の相場変動の影響は比較的小さかったように思えます。

昨年末のショック(これ何て言うんでしょう?パウエルショック?クリスマスショック?ゆうこりんショック?)のときは両建てだったからか、株と一緒に結構下げたものですが。

さて今回の下落はただのセルインメイレベルで済めばいいですが、6月はどうなるでしょう?

米中もさることながらメキシコ関税とかメイ首相辞任とか、だんだん世界経済も怪しくなってきましたが…。

国内も衆参ダブル選挙になるのか、消費税増税は本当に実施されるのか?G20はどうなるかとか、いろいろ注目点が多くなってきました。

では本日はこれにて。

▼▼ブログランキングに参加しています。応援いただけると励みになります。

![]()

にほんブログ村

※当ブログで紹介した銘柄は、売買を推奨するものではありません。

また過去の成績が良いからと言って将来も同様に良い成績になるとは限りません。

実際の投資行動にあたっては、ご自身の判断にて行ってくださいますようお願いいたします。