こんばんは、ぽんとんです。

いや~月末の下げは久々に強烈でしたね。とにかく下げるスピードが速い印象でした。

昨年11月あたりからずっと待っていた暴落ですが、今頃になって来てしまいました。

暴落が待ちきれず2月頭までにフルポジションをとってタイミング的にはかなり悪かったのですが、意外にもあまり悔しい思いはなくなぜか清々しい気持ちです。

むしろ12月あたりの現金比率が高いときにどんどん株価が上がっていって機会損失を被っているときは辛かったです。

市場にいる安心感のほうが自分には合っているのかもしれません。

あと、退職した企業型DCからiDeCoへの資金移動が先々週ようやく済みまして、日を分けて少しづつ買い付けしていたおかげで月末の暴落の直撃は避けられました。

多少は被弾しましたが大半の資金は守れたのでちょっとうれしいです。

来週水曜あたりにはフルポジションになる予定です。

まぁそこからさらに下げることだってあるでしょうけど、ここまで守れたら十分です。

さて、2月の成績をまとめます。

2月の成績

まずは総資産の成績です。

(※ちなみに「総資産」は6つの投資方針のうち、iDeCo、妻の企業型DCを抜いた4つの投資方針の合計のことです。いままでも「総資産」と言っていたものはこの2つを抜いていたのですが、ちゃんと明言したことがなかったかもしれないので…。)

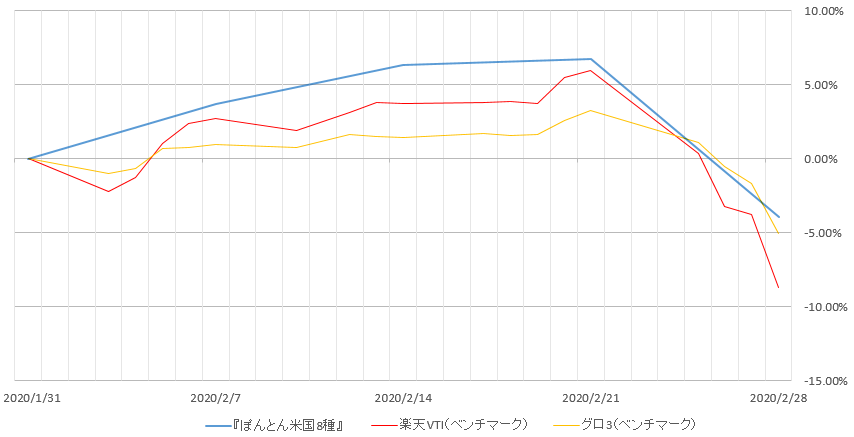

現在の投資方針をスタートしたのは2月初めなので、1月31日終値の価格を0%として、2月28日終値までの結果をグラフにしました。

青が総資産の推移です。集計している月末と週末をつないだだけなので波形は大雑把です。

ベンチマークとしている赤い線の『楽天・全米株式インデックス・ファンド』(以下『楽天VTI』)、黄色い線の『グローバル3倍3分法ファンド』(以下『グロ3』)との比較になります。この2つは基準価額をモーニングスターのサイトからダウンロードしてグラフ化しました。

【ぽんとん総資産】

・前月比リターン -6.10%

【楽天VTI】(ベンチマーク)

・前月比リターン -8.70%

【グロ3】(ベンチマーク)

・前月比リターン -5.09%

月末の下落は「楽天VTI」よりは抑えられているようですが、「グロ3」ほどは抑えられていませんね。

ただ、ベンチマークのほうは投信なので最終日2/28の海外下落分はまだ反映されていません。一方総資産のほうは海外ETFやCFDで持っている分は下落は反映されています。最終日に大きな変動があると比較結果はなんだかよくわかりませんね…。もうちょっと長い期間がたつまでは勝った負けたは誤差でしょう…。

続いて各投資方針ごとに詳細を見ていきます。

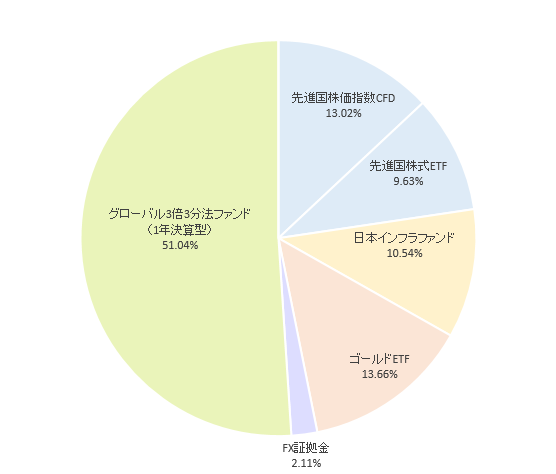

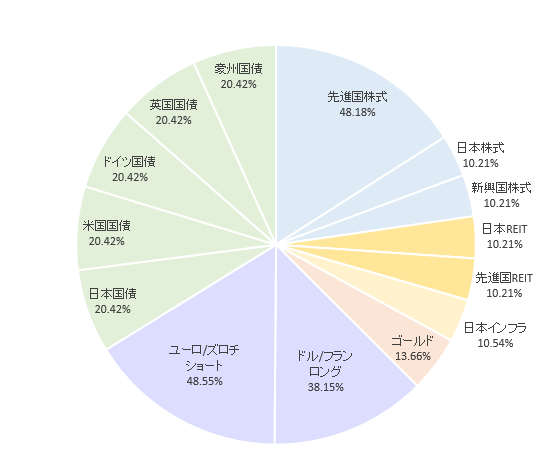

『ぽんとん式グローバル3倍6分法』ポートフォリオ

緑が『ぽんとん式グローバル3倍6分法』ポートフォリオの推移です。

【ぽんとん式グローバル3倍6分法】

・前月比リターン -5.71%

上げ方は米国株インデックスの「楽天VTI」について行けていて、下げはそれより抑えられている。一応狙っていた結果にはなっています、今のところは。

ボラは「グロ3」より高くなってしまってる印象です。ただこれも設計上の想定通りではあります。期間が短いのでたまたまかもしれませんが。

次にポートフォリオです。

【内訳】

| 先進国 株価指数CFD |

GMOクリック証券 米国S500 | 13.02% |

| 先進国株式ETF | 【2514】NEXT FUNDS 外国株式・MSCI-KOKUSAI指数(為替ヘッジあり) |

9.63% |

| 日本インフラファンド | 【9281】タカラレーベン・インフラ投資法人 |

10.54% |

| 【9282】いちごグリーンインフラ投資法人 | ||

| 【9283】日本再生可能エネルギーインフラ投資法人 | ||

| 【9284】カナディアン・ソーラー・インフラ投資法人 | ||

| 【9286】エネクス・インフラ投資法人 | ||

| ゴールドETF | 【1540】純金上場信託(現物国内保管型) | 13.66% |

| FX証拠金 | 米ドル/スイスフラン ロング | 2.11% |

| ユーロ/円 ショート | ||

| ポーランドズロチ/円 ロング | ||

| グローバル3倍3分法ファンド(1年決算型) | 51.04% | |

| 待機資金 | 0.00% | |

市場の下落により株式の比率は減り、安全資産のゴールドが多くなりました。

あと2月中旬くらいまで資産が順調に増えていたので、ゴールドの一部とJリートのETFを売却して「いちごグリーンインフラ投資法人」を購入しました。その後に暴落があったため、インフラファンドの比率が少し高めになっています。

若干余っていた待機資金を使って「グロ3」を追加で購入したため、これも目標比率よりやや高めになっています。

レバレッジは全体で約3.02倍になり、ほぼ目標通りになっています。

レバレッジ分を考慮した実質ポジションをアセット別にまとめなおすとこうなります。

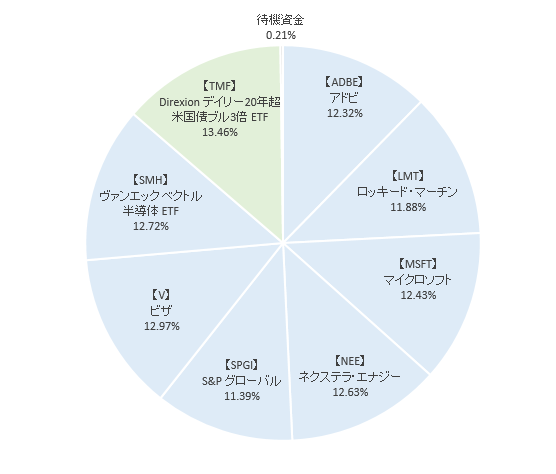

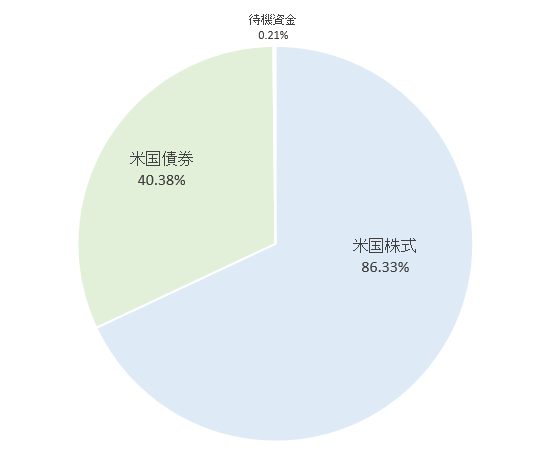

『ぽんとん式米国8種』ポートフォリオ

青が『ぽんとん式米国8種』ポートフォリオの推移です。

【ぽんとん式米国8種】

・前月比リターン -3.97%

これは結構大健闘だと思っています。

米国株インデックスである「楽天VTI」の-8.70%に対してその半分以下の下落に抑えられています。やはり債券すごいぞ。それでいて上昇時はちゃんと「楽天VTI」について行っています。

しかもこれ、「楽天VTI」は2/28のNY市場の下げはまだ反映されていませんが、『ぽんとん式米国8種』のほうは海外ETFのため下落は反映済みです。なので集計のタイミングが合っていれば差はもっと開いているはず!

暴落により米国債券3倍ETFの「TMF」の比率が大きく膨れ上がったため、2/28に緊急リバランスを行いました。

リバランスは手数料や税金が気になるところではありますが、こういうお祭り騒ぎの時に何か行動してこその”趣味の投資”です。せっかくなので楽しんでおきます。

全体でならした場合のレバレッジは現状約1.27倍になります。

レバレッジ分を考慮した実質ポジションをアセット別にまとめるとこうなります。

目標比率は 米国株式:米国債券 = 87.5%:37.5%(7:3)です。

リバランスしたとはいえ、まだ債券が多めです。

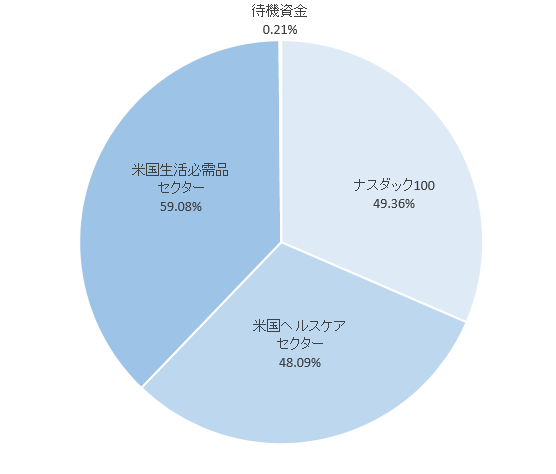

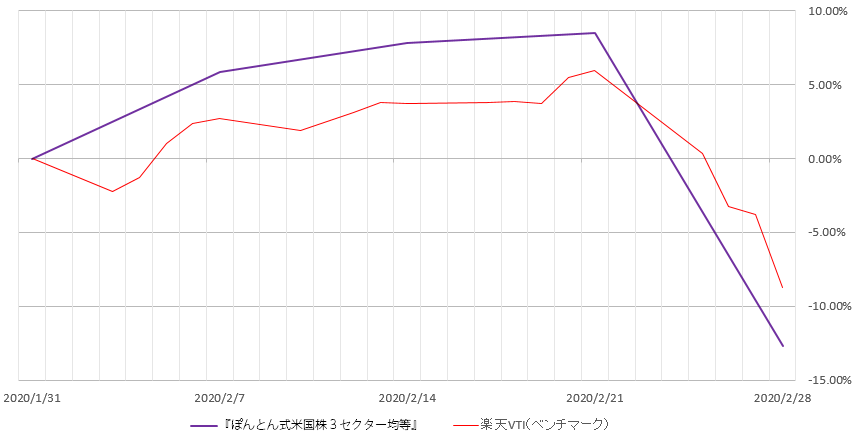

『ぽんとん式米国株3セクター均等』NISAポートフォリオ

紫が『ぽんとん式米国株3セクター均等』NISAポートフォリオの推移です。

紫が『ぽんとん式米国株3セクター均等』NISAポートフォリオの推移です。

こちらは株式のみの構成のため、ベンチマークは「楽天VTI」のみとします。

【ぽんとん式米国株3セクター均等】

・前月比リターン -12.70%

さすがにこれは下落が激しいです。

NISA枠では株式だけを購入するつもりでして、債券やゴールドなどの守り要員は購入していません。

おまけに株式の一部にレバレッジをかけている攻撃型なので、下落時には純粋に打撃が返ってきます。

現状、全体ではレバレッジが1.56倍になっているので、これを等倍換算で考えた場合の下落率は-8.14%となり、一応「楽天VTI」をアウトパフォームしていることになります。

ポートフォリオはこちらです。

レバレッジ分を考慮した実質ポジションをセクター別にまとめるとこうなります。

こちらの実質ポジションのほうで3セクターの均等を目指しているのですが、下落時はさすがに生活必需品が耐えるものですね。ナスダックとヘルスケアの比率が少なくなっています。

NISA枠の売却はしないと決めたのでリバランスはできません。

次回積み立て時以降にノーセルリバランスしていきます。

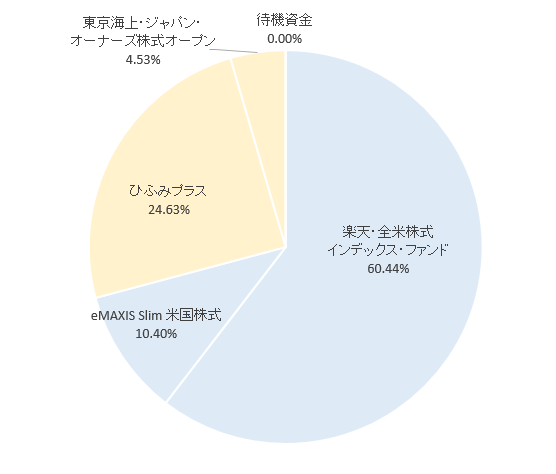

妻のNISAポートフォリオ

黄色が妻のNISAポートフォリオです。

こちらも株式のみの構成のため、ベンチマークは「楽天VTI」のみとします。

【妻NISAポートフォリオ】

・前月比リターン -9.65%

「楽天VTI」に比べてややアンダーパフォームしています。

今回積み立て分から米国株式は「eMAXIS Slim 米国株式」にしました。

あと「ひふみ投信」が今回の暴落の前から現金比率を上げていた、というニュースは頼もしく思いました。がんばれひふみ!

以上が総資産の内訳でした。

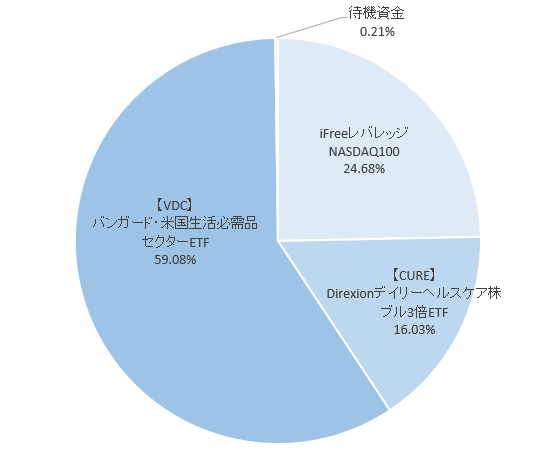

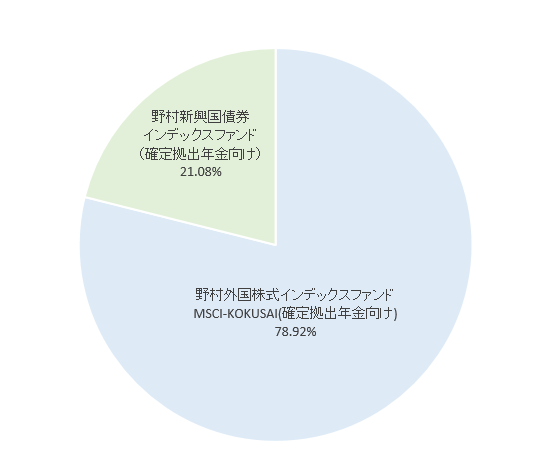

もう一つ、総資産に算入していませんが、妻の企業型DCの成績も見ていきます。

妻の企業型DCポートフォリオ

緑が妻の企業型DCの推移です。

緑が妻の企業型DCの推移です。

DCやiDeCoなど年金系の資産は米国株式ではなく全世界株式のインデックスを目標にしています。

なので、ここではベンチマークを『楽天・全世界株式インデックス・ファンド』(以下『楽天VT』)としました。

【妻の企業型DC】

・前月比リターン -6.17%

【楽天VT】(ベンチマーク)

・前月比リターン -8.20%

全世界株式に比べ2%近くアウトパフォームしています!どちらも投信なので反映タイミングは一緒、公平な比較になります。やっぱりこのポートフォリオ好きだわぁ。

ちなみにですが結果的に私の総資産の成績とほぼ変わりありませんね。

私の総資産のほうはあれだけ複雑に銘柄を組み合わせてレバレッジかけたりいろいろゴニョゴニョやっているのに、下図のようなたった2銘柄だけで構成されている単純なポートフォリオとほぼ変わりません…。

ちょっと微妙な心境ではありますが…w

本日は以上です。

ではではこれにて。

▼▼ブログランキングに参加しています。応援いただけると励みになります。

![]()

にほんブログ村

※当ブログで紹介した銘柄は、売買を推奨するものではありません。

また過去の成績が良いからと言って将来も同様に良い成績になるとは限りません。

実際の投資行動にあたっては、ご自身の判断にて行ってくださいますようお願いいたします。